摘要(除特別標注外,以下數據為2022年第四季度與2021年同期對比結果):

報告銷售額達41億美元,增長14%;自有業務銷售額*增長16%。

美國通用會計準則持續經營業務每股收益為1.91美元;調整后持續經營業務每股收益*為1.82美元,增長34%。

美國通用會計準則營運利潤率增長210個基點;調整后營運利潤率*增長120個基點。

報告訂單量為40億美元,下降2%;自有業務訂單量*持平。

未交貨訂單總額高達69億美元,同比增長27%,為公司2023年的發展奠定良好基礎。

摘要(除特別標注外,以下數據為2022年全年與2021年全年對比結果):

報告銷售額達160億美元,增長13%;自有業務銷售額增長15%。

美國通用會計準則持續經營業務每股收益為7.57美元;調整后持續經營業務每股收益為7.36美元,增長21%。

美國通用會計準則營運利潤率增長80個基點;調整后營運利潤率增長30個基點。

報告訂單量達175億美元,增長4%;自有業務訂單量增長5%。

愛爾蘭,斯沃茲,2023年2月2日——全球溫控系統創新者特靈科技(紐交所代碼:TT)今日宣布,2022年第四季度公司持續經營業務攤薄每股收益為1.91美元。調整后持續經營業務每股收益為1.82美元,增長34%,不包括稅前非美國通用會計準則調整凈額2250萬美元。

2022年第四季度業績

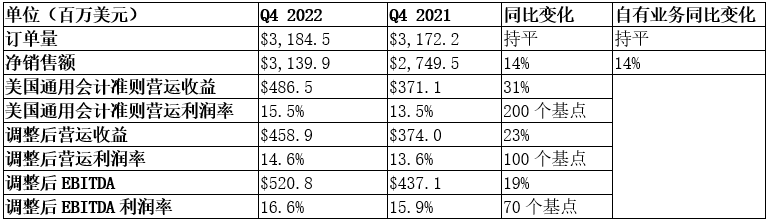

第四季度持續經營業務財務狀況比對

特靈科技董事長兼首席執行官Dave Regnery表示:“2022年,特靈科技再次實現了優異的財務業績表現。通過專注于執行目標驅動的戰略,我們實現了創紀錄的訂單量、銷售額、營運利潤率和每股收益,同時成功應對了通貨膨脹、供應鏈和宏觀經濟層面的挑戰。雖然宏觀環境仍然充滿變數,但市場對我們可持續發展的產品和服務的需求持續走高,且支撐終端市場發展的有利因素也在不斷增多。”

“過去五年,我們實現了7%的復合年收益增長,調整后EBITDA利潤率提高了250個基點,自由現金流占調整后凈利潤*的105%,同時115億美元的資本投入也得到了有效部署。憑借專注的戰略執行,對創新的持續再投入,以及積極向上的企業文化,我們將長期為股東創造差異化的回報。”

2022年第四季度業績表現摘要(除特別標注外,以下數據均以2021年第四季度為基準)

第四季度實現了強勁的銷售額、營運收益、EBITDA和每股收益增長。

受上年同期業績的影響,公司報告訂單量下降2%;自有業務訂單量持平。

公司報告銷售額增長14%,包括收購帶來的約1個百分點的增長,但被匯兌帶來的約3個百分點的負面影響所抵消。自有業務銷售額增長16%。

美國通用會計準則營運利潤率提高210個基點,調整后營運利潤率提高120個基點,調整后EBITDA利潤率提高100個基點。

強勁的訂單量增長、積極的價格實現和生產率提升,超額抵消了供應鏈挑戰所帶來的原材料和其他通貨膨脹以及客戶服務成本上漲帶來的負面影響。公司也將繼續保持高水平的業務再投入。

第四季度業務回顧(除特別標注外,以下數據均以2021年第四季度為基準)

美洲市場:北美和拉美地區積極為客戶創新。美洲市場業務包括商用暖通空調、樓宇建筑控制以及能源服務和解決方案;民用暖通空調;以及運輸制冷系統和解決方案。

受上年同期業績的影響,報告訂單量和自有業務訂單量均持平。

報告銷售額和自有業務銷售額均增長14%。

2022年第四季度,美洲市場的未交貨訂單超過歷史均值的三倍。

美國通用會計準則營業利潤率提高200個基點,調整后營業利潤率提高100個基點,調整后EBITDA利潤率提高70個基點。

強勁的訂單量增長、積極的價格實現和生產率提升,超額抵消了供應鏈挑戰所帶來的原材料和其他通貨膨脹以及客戶服務成本上漲帶來的負面影響。公司也將繼續保持高水平的業務再投入。

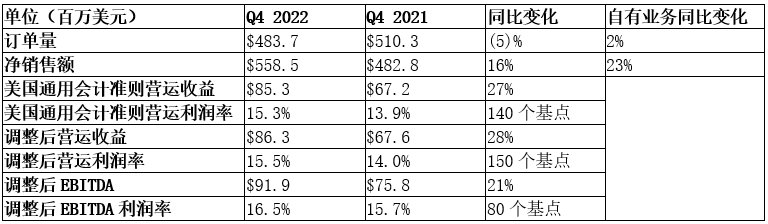

歐洲、中東、非洲(EMEA)市場:歐洲、中東、非洲地區積極為客戶創新。EMEA市場業務包括暖通空調系統與服務、商用樓宇建筑解決方案以及運輸制冷系統和解決方案。

報告訂單量下降5%,自有業務訂單量增長2%。商用暖通空調自有業務訂單量實現低兩位數增長。

報告銷售額增長16%,包括收購帶來的約5個百分點的增長,但被匯兌帶來的約12個百分點的負面影響所抵消。自有業務銷售額增長23%。

2022年第四季度,EMEA市場的未交貨訂單高出歷史均值約40%。

美國通用會計準則營業利潤率提高140個基點,調整后營業利潤率提高150個基點,調整后EBITDA利潤率提高80個基點。

強勁的訂單量增長、積極的價格實現和生產率提升,超額抵消了供應鏈挑戰所帶來的原材料和其他通貨膨脹以及客戶服務成本上漲帶來的負面影響。公司也將繼續保持高水平的業務再投入。

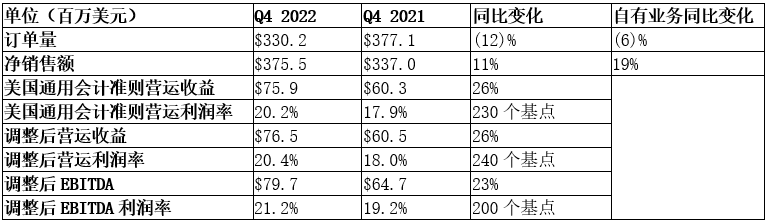

亞太市場:亞太地區積極為客戶創新。亞太市場業務包括暖通空調系統與服務、商用樓宇建筑解決方案以及運輸制冷系統和解決方案。

受上年同期業績的影響,報告訂單量下降12%;自有業務訂單量下降6%。

報告銷售額增長11%,包括收購帶來的約3個百分點的增長,但被匯兌帶來的約11個百分點的負面影響所抵消。自有業務銷售額增長19%。

2022年第四季度,亞太市場的未交貨訂單高出歷史均值約50%。

美國通用會計準則營運利潤率提高230個基點,調整后營運利潤率提高240個基點,調整后EBITDA利潤率提高200個基點。

強勁的訂單量增長、積極的價格實現和生產率提升,超額抵消了供應鏈挑戰所帶來的原材料和其他通貨膨脹以及客戶服務成本上漲帶來的負面影響。公司也將繼續保持高水平的業務再投入。

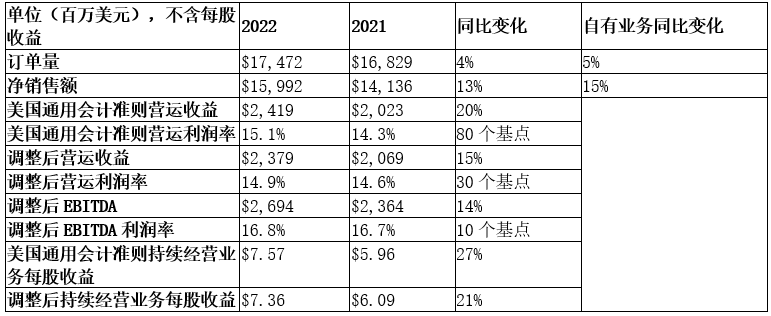

2022年全年業績回顧(除特別標注外,以下數據均以2021年全年為基準)

全年持續經營業務財務狀況比對

報告訂單量增長4%;自有業務訂單量增長5%。

報告銷售額增長13%,包括收購帶來的約1個百分點的增長,但被匯兌帶來的約3個百分點的負面影響所抵消。自有業務銷售額增長15%。

2022年全年,未交貨訂單超過歷史均值的兩倍。

美國通用會計準則營運利潤率提高80個基點,調整后營運利潤率提高30個基點,調整后EBITDA利潤率提高10個基點。

強勁的訂單量增長、積極的價格實現和生產率提升,超額抵消了供應鏈挑戰所帶來的原材料和其他通貨膨脹以及客戶服務成本上漲帶來的負面影響。公司也將繼續保持高水平的業務再投入。

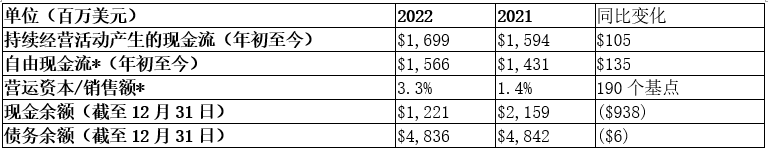

資產負債表和現金流

2022年全年,公司持續經營活動產生的現金流為17億美元,自由現金流為16億美元。

2022年全年,公司共投入21億美元資金,其中6.2億美元用于股息支付,12億美元用于股份回購,2.56億美元用于并購,包括第四季度對愛科空氣技術的收購。根據目前的股份回購授權,公司尚有余額約32億美元。

公司將繼續支付持續增長并具有競爭力的股息,并向股東分配100%的現金盈余。

2023全年預期

與2022年全年相比,公司預計全年報告銷售額增長約7%-9%;自有業務銷售額增長約6%-8%。

公司預計2023年全年美國通用會計準則持續經營業務每股收益為8.10-8.40美元,包括非美國通用會計準則每股收益調整0.10美元。公司預計2023年全年調整后持續經營業務每股收益為8.20-8.50美元。

關于公司“2023年預期”的更多信息請參見公司收益報告。

本篇新聞稿包含前瞻性聲明,即關于非歷史事實的陳述。陳述包括與我們未來業績有關的聲明,包括收益、每股收益和營運收入;我們的業務運營;對我們產品和服務的需求(包括訂單量和未交貨訂單量),包括資產配置(包括分紅金額和時間)、股票回購項目(包括股票數量和回購時間)、資產配置戰略包括收購項目(如有)、預期自由現金流及其使用、公司流動資產、公司所在的市場表現、重組活動和與此類活動有關的成本節約以及對實際稅率的推測。這些前瞻性聲明均以特靈科技目前的預期目標為基礎,但將受到風險和不確定因素的影響,并可能會導致實際結果與預期大不相同。這些因素包括但不僅限于,全球新冠肺炎疫情對公司業務、供應商和客戶的影響;經濟衰退、通貨膨脹、利率和外匯波動對全球經濟形勢的影響;能源價格的不斷變化;俄烏沖突;氣候變化及我們的可持續發展戰略和目標;商品短缺;供應鏈限制和價格上漲;政府監管;重組活動和與此類活動有關的成本節約,低碳化、能源效率和內部空氣質量的長期趨勢,相關訴訟的結果,我們已剝離的子公司Aldrich Pump LLC和Murray Boiler LLC根據聯邦破產法第十一章訴訟的結果,網絡安全風險,以及稅務審計、稅法的變化和解釋。關于可能引起此類變化的其它因素,請參考特靈科技2021年12月31日的10-K年度財務報表, 10-Q季度財務報表以及公司提交給美國證券交易委員會的其他文件。特靈科技不承擔更新上述前瞻性聲明的義務。

本財務報告中涉及的所有數額,包括凈收益(虧損)、持續經營業務收益(虧損)、終止經營業務收益(虧損)、調整后EBITDA及每股收益均歸屬于特靈科技的普通股民。

作為全球溫控系統創新者,特靈科技(紐交所代碼:TT)憑借旗下兩大戰略品牌特靈(Trane® )和冷王(Thermo King®)及其對環境負責的產品組合與服務,致力于為樓宇建筑、民用住宅和交通運輸領域提供高效、可持續發展的溫控系統解決方案。更多信息,請關注特靈科技中國官方微信公眾號。

第四季度非美國通用會計準則定義

2022年調整后營運收益是指按美國通用會計準則調整后的營運收益,包括重組成本、轉型成本、并購交易成本、有對價的非現金調整、向一名退休高管支付報酬結算費用以及2022年第三季度的一項財產索賠的保險賠償金。2021年調整后營運收益指按美國通用會計準則調整后的營運收益,包括重組成本、轉型成本和并購交易成本。

調整后營運利潤率指調整后的營運收益占凈銷售額的比值。

2022年特靈科技公司調整后持續經營業務收益(調整后凈收益)指按美國通用會計準則調整后的持續經營業務收益,包括對重組成本、轉型成本、并購交易成本、有對價的非現金調整、向一名退休高管支付報酬結算費用、2022年第三季度的一項財產索賠的保險賠償金以及美國非連續非現金稅收調整的凈稅影響。2021年調整后凈收益指按美國通用會計準則調整后的持續經營業務收益,包括對重組成本、轉型成本、并購交易成本以及根據美國《破產法》第11章對某些實體進行拆分的費用,不計稅務影響。

2022年調整后持續經營業務每股收益指按美國通用會計準則調整后的持續經營業務收益,包括對重組成本、轉型成本、并購交易成本、有對價的非現金調整、向一名退休高管支付報酬結算費用、2022年第三季度的一項財產索賠的保險賠償金以及美國非連續非現金稅收調整的凈稅影響。2021年調整后持續經營業務每股收益指按美國通用會計準則調整后的持續經營業務收益,包括對重組成本、轉型成本、并購交易成本以及根據美國《破產法》第11章對某些實體進行拆分的費用,不計稅務影響。

2022年調整后EBITDA指計算折舊和攤銷費用、其他收入(費用)的凈額以及向一名退休高管支付報酬結算費用后的業務收益。2021年調整后EBITDA指計算折舊和攤銷費用、其他收入(費用)的凈額以及根據美國《破產法》第11章對某些實體進行拆分的費用后的業務收益。

調整后EBITDA利潤率指調整后EBITDA占凈銷售額的比值。

2022年調整后有效稅率指計算重組成本、轉型成本、并購交易成本、有對價的非現金調整、向一名退休高管支付報酬結算費用、2022年第三季度的一項財產索賠的保險賠償金以及美國非連續非現金稅收調整的凈稅影響后的所得稅費用的稅率。2021年調整后有效稅率指就重組成本、轉型成本、并購交易成本以及根據美國《破產法》第11章對某些實體進行拆分的費用的凈稅收影響而調整的所得稅費用的稅率,除以調整后的凈收益。這樣的衡量方式可以直觀展示有效稅率的同期對比情況。

2022年自由現金流指持續經營活動提供(使用)的凈現金流,并對以現金支付的資本支出、重組成本、轉型成本、合格結算基金(QSF)資金的持續經營部分、向一名退休高管支付報酬以及2022年第三季度的一項財產索賠的保險賠償金進行調整。2021年自由現金流指持續經營活動提供(使用)的凈現金流減去資本支出,并對以現金支付的資本支出、重組成本和轉型成本進行調整。

營運杠桿率指當期(例如2022年第三季度)調整后營運收益減去上期(例如2021年第三季度)調整后營運收益之差除以當期凈銷售額減去上期凈銷售額之差。

自有業務銷售額指因匯率和收購影響而調整的美國通用會計準則凈銷售額。自有業務訂單量指因匯率和收購影響而調整的當期記錄訂單。

營運資本可衡量一個公司的營運流動性情況和企業現有銀行賬戶管理的整體效益。

營運資本指應收賬款、應收票據和庫存值的總和減去流動負債總額(不包括短期債務)、應付股息和所得稅應付帳款。

營運資本收入占比指當期(比如截至9月30日)營運資本負債表除以當期年銷售額(比如截至9月30日的一個季度的報告銷售額乘以4,即為全年的年銷售額)。

公司依據美國通用會計準則(GAAP)報告財務業績。附表提供非美國通用會計準則財務信息以及非美國通用會計準則財務指標與依據美國通用會計準則計算并報告的財務指標之間差異的定量調節。

非美國通用會計準則只能作為遵照美國通用會計準則得出的財務指標的補充,而不能代替或者優于這些指標。它們的局限性在于不能反映根據美國通用會計準則確定的與公司業務相關的所有運營成本。另外,此類指標可能無法與其他公司報告的非美國通用會計準則財務指標進行比較。

我們認為,非美國通用會計準則財務信息能夠為管理層和投資者提供評估公司財務狀況和經營成果時所需的財務和業務趨勢的重要補充信息。

非美國通用會計準則財務指標能夠幫助投資者分析公司的經營成果并預測未來業績。另外,這些非美國通用會計準則財務指標也有助于管理層評估各個業務領域的財務業績。提供此類非美國通用會計準則財務指標能夠幫助投資者和管理層評估公司的經營業績。

因此,此類指標不應孤立看待,更不應代替根據美國通用會計準則報告的結果。為了彌補這些局限性,我們對根據美國通用會計準則和非美國通用會計準則得出的結果進行分析,以披露美國通用會計準則結果為主,同時提供美國通用會計準則結果與非美國通用會計準則結果的對比調節。

免責聲明:市場有風險,選擇需謹慎!此文僅供參考,不作買賣依據。

關鍵詞: